Immobilienfinanzierung 2025

Infos, Tipps & Tricks zur Immobilienfinanzierung

Die meisten Menschen, die eine Immobilie kaufen, finanzieren den Kaufpreis zumindest zu großen Teilen. Dabei spielt es keine Rolle, ob die Immobilie als Kapitalanlage dient oder selbst genutzt wird.

Viele empfinden die Immobilienfinanzierung als kompliziert und wenig durchsichtig. Oft ist das auch so, mit Urbyo machen wir den Immo-Markt aber für mehr Menschen zugänglich und wollen den gesamten Prozess des Immobilienkaufs vereinfachen. Ein zentraler Bestandteil ist dabei natürlich die Immobilienfinanzierung: Es geht darum, einen Kredit zu finden, der zu den eigenen finanziellen Möglichkeiten passt, langfristig tragbar ist und ebenso zu den Zielen des Immobilienkaufs passt. Deshalb gibt’s hier erstmal einfache und verständliche Informationen zur Immobilienfinanzierung geben, die dir helfen, deine Optionen besser zu verstehen. Wenn du erstmal mit einem Profi aus unserem Finanzierungsteam sprechen möchtest, mach dir👇 einfach einen Termin. Ansonsten rein in den Text darunter. 🙌

- Definition

- Darlehensarten

- Darauf kommt's an

- Rechner

- Angebotsvergleich

- Unterlagen

- Finanzierung sichern

- FAQ

Definition: Was ist eine Immobilienfinanzierung und wie funktioniert sie?

Eine Immobilienfinanzierung ist ein Kredit, den du bei einer Bank aufnimmst, um eine Immobilie zu kaufen oder zu bauen. Dabei gibt es verschiedene Arten von Krediten, zum Beispiel die Baufinanzierung, bei der man einen Kredit von der Bank bekommt, um den Kauf oder Bau der Immobilie zu finanzieren.

Die Kreditrückzahlung erfolgt in der Regel in monatlichen Raten, die aus einem Tilgungsanteil und einem Zinsanteil bestehen. Der Tilgungsanteil ist der Betrag, mit dem man den Kredit zurückzahlt, während der Zinsanteil die Kosten für den Kreditzins abbildet.

Die Höhe der monatlichen Raten hängt von verschiedenen Faktoren ab. Da spielt die Höhe des Kredits, die Zinsbindung und die Laufzeit eine Rolle. In der Regel hat man die Möglichkeit, die Ratenhöhe flexibel anzupassen, wenn sich die eigenen finanziellen Verhältnisse ändern.

Meistens gibt es auch die Möglichkeit, außerhalb der regelmäßigen Raten gesonderte Rückzahlungen zu leisten – das nennt man Sondertilgung.

Wenn du mit unterschiedlichen Zinsbindungen mal ein wenig rumrechnen möchtest, um ein Gefühl zu entwickeln, schau dir mal unseren Online-Rechner an. 🙌📈

Arten der Immobilienfinanzierung: Welche Optionen gibt’s?

Wer eine Immobilie erwerben möchte, hat verschiedene Möglichkeiten, die Finanzierung umzusetzen. Daher hier ein paar der gängigsten Arten der Immo-Finanzierung im Schnelldurchlauf.

Baufinanzierung: Der Klassiker

Eine der bekanntesten Arten der Immobilienfinanzierung ist die Baufinanzierung. Hierbei nimmt man einen Kredit bei der Bank auf, um den Kauf oder Bau einer Immobilie zu finanzieren. Dabei wird die Immobilie als Sicherheit für den Kredit eingesetzt. Die Rückzahlung des Kredits erfolgt in monatlichen Raten, die aus einem Tilgungsanteil und einem Zinsanteil bestehen.

Annuitätendarlehen

Das Annuitätendarlehen ist eine spezielle Form der Baufinanzierung. Hierbei wird ein fester Zinssatz für die gesamte Laufzeit des Darlehens vereinbart. Die monatlichen Raten bleiben während der Laufzeit des Darlehens konstant. Dabei wird ein Teil der monatlichen Rate für die Tilgung des Darlehens und ein Teil für die Zinsen verwendet.

Endfälliges Darlehen

Beim endfälligen Darlehen tilgst du während der Laufzeit nichts, sondern zahlst den kompletten Darlehensbetrag nach Ende der Laufzeit auf einen Schlag zurück. Monatlich zahlst du nur die Zinsen.

Das hat zwei Vorteile: Du kannst die Zinsen als Werbungskosten absetzen. Das ist bei vermieten Immobilien vielleicht interessant da immer einen gleichbleibenden Betrag zum Abzug bringen zu können. Außerdem sparst du die Tilgung über ein Tilgungskonto an. Das kann dann auch ein Investmentsparplan sein. Und wenn da die Erträge über den Zinsen liegen, dann kommt auch die Tilgungssumme – oder zumindest ein Teil davon – schneller zusammen.

Tilgungsdarlehen

Beim Tilgungsdarlehen bleibt die Tilgungsrate immer gleich. Diese immer gleichbleibende Tilgungsrate führt dann auch zu einem linearen Verlauf der Restschuld. Wenn du eine 5 %-Tilgungsrate hast, dann läuft ein 100.000 €-Darlehen 20 Jahre. Die Zinsen sinken entsprechend mit fortschreitender Tilgung. Im Unterschied zum Annuitätendarlehen ist die Rate nicht konstant.

Forward-Darlehen

Also eine Anschlussfinanzierung bei der du dir schon Jahre vor Ablauf des ursprünglichen Darlehens einen Zins sichern kann. Das ist besonders interessant, wenn du mit steigenden Zinsen rechnest.

Bei Forward-Darlehen wird zwischen einem echten und unechten unterschieden. Beim echten Forward-Darlehen beginnt die Zinsbindungsdauer mit Ende des ursprünglichen Darlehens. Beim unechten fängt die Zinsbindungsdauer schon mit Vertragsabschluss anfängt.

Cap-Darlehen

Bei einem Cap-Darlehen ist der Zinssatz variabel, hat aber eine Obergrenze – also das namensgebende Cap. Dafür das es dieses Cap gibt, zahlst du dann die sogenannte Cap-Prämie, die abhängig von der Obergrenze und Laufzeit ist. Es gibt dabei auch eine Untergrenze, die Floor heißt. Bei privaten Anleger:innen ist das Cap-Darlehen in der Immo-Welt allerdings nicht besonders verbreitet.

Bausparvertrag

Vom guten alten Bausparvertrag hast du sicher schonmal gehört. Dabei gibt es eine Ansparphase, in der du dich entscheiden kannst, wie viel Geld du einzahlen möchtest. Wenn du dann das Mindestguthaben angespart hast, eine entsprechende Bewertung und Bonität hast, geht es weiter mit der Darlehensphase. Am Ende ist das aber auch ein klassisches Annuitätendarlehen – nur das bei der Höhe des Darlehens dann deine Ersparnisse verrechnet werden.

Wichtig zu wissen beim Bausparvertrag: Das Darlehen kannst du nur für Investitionen zu wohnwirtschaftlichen Zwecken nutzen.

KfW-Darlehen

Genauso hast du bei der Immobilienfinanzierung sicher schonmal von KfW-Darlehen gehört. Das sind geförderte Darlehen, die deine Finanzierung günstiger machen. Deswegen ist ein Darlehen der KfW Bank ist für viele Projekte eine mögliche Ergänzung – zum Beispiel für energetische Sanierungen oder Bauprojekte, sofern bestimmte Rahmendaten eingehalten werden.

Allerdings kannst du ein KfW Darlehen nicht selbst beantragen. Das machen unsere Finanzierungsprofis aber gerne für dich.

Die Wahl der passenden Finanzierung hängt von verschiedenen Faktoren, wie dem eigenen Einkommen, der Bonität und dem gewünschten Risiko, ab. Da helfen unsere Urbyo Profis dir. Gemeinsam analysiert ihr deine Situation, deine Ziele und die aktuellen Bedingungen des Marktes. Du musst dich dann nur noch entscheiden.

Darauf solltest du bei der Immo-Finanzierung achten: Deine Checkliste

Bei der Immobilien-Finanzierung gibt es einige wichtige Faktoren, auf die du achten solltest. Deswegen hier mal eine Checkliste mit den wichtigsten Dingen, über die du dir Gedanken machen musst:

Immobilienfinanzierung: Deine Checkliste

Kläre im Vorfeld dein Budget und überlege, wie viel du in die Finanzierung investieren möchtest

Wähle das passende Darlehen, das zu deinen individuellen Bedürfnissen und Möglichkeiten passt (z.B. Annuitätendarlehen oder Baufinanzierung)

Prüfe die Konditionen des Darlehens genau und achte auf versteckte Kosten (z.B. Bearbeitungsgebühren, Provisionen)

Kalkuliere die Höhe der monatlichen Raten sorgfältig und berücksichtige dabei auch mögliche Zinsänderungen oder unvorhergesehene Ausgaben

Vergleiche Angebote verschiedener Anbieter und informiere dich über deren Erfahrungen anderer Kunden

Achte auf Flexibilität bei der Tilgung, um auch auf unvorhergesehene Ereignisse reagieren zu können

Überlege, ob du zusätzliche Finanzierungsformen wie Fördermittel oder Eigenkapital nutzen möchtest

Plane eine ausreichende Absicherung (z.B. Risikolebensversicherung) ein, um finanzielle Risiken abzudecken

Wieviel Eigenkapital brauche ich für meine Immobilienfinanzierung? Der Urbyo Online-Rechner

Du brauchst grundsätzlich gar kein Eigenkapital. Und trotzdem hat das Eigenkapital entscheidenden Einfluss. Denn je höher dein Eigenkapitalanteil ist, desto besser sind oft auch die Konditionen, die du bei der Finanzierung bekommst.

Der Anteil des Wertes einer Immobilie, den du mittels einer Finanzierung bezahlst, nennt man Beleihungsauslauf. Die besten Konditionen gibt’s in der Regel bei einer 60 %-Finanzierung – also wenn du 60 % des Kaufpreises als Eigenkapital mitbringst und den Rest finanzierst. Bis dahin ändern sich die Konditionen erst in 5 % und dann in 10 % Schritten. Ein paar mehr Infos dazu gibt's in unserer Podcast-Folge zum Thema. 🎧

Wie du siehst, gibt es keine klare Antwort auf die Frage, wieviel Eigenkapital du für deine Immobilienfinanzierung brauchst. Es kommt auf deine Situation, deine Ziele und die Immobilie an. Es ist daher empfehlenswert, vor der Immobilienfinanzierung ein realistisches Budget zu erstellen und die verschiedenen Konditionen der Anbieter zu vergleichen, um die beste Lösung für deine individuellen Bedürfnisse zu finden. In unserem Online-Rechner zur Immobilienfinanzierung kannst du aber mal ein wenig herumprobieren, um ein Gefühl zu bekommen. 🙌

Angebotsvergleich: Wo bekommst du eine Immobilienfinanzierung?

Auf der Suche nach deiner Immobilienfinanzierung gibt es verschiedene Möglichkeiten, an Angebote zu gelangen. Die bekanntesten Anlaufstellen sind (Online-)Banken und Bausparkassen. Bei der Finanzierung deines Immo-Kaufs geht’s um hohe Summen. Daher machen schon 0,1 % Zinsunterschied ordentlich was aus. Doch nicht nur deswegen solltest du in jedem Fall Angebote vergleichen.

Ein Vergleich lohnt sich, da die Konditionen von Anbieter zu Anbieter unterschiedlich sein können. Wichtige Faktoren, die bei einem Vergleich berücksichtigt werden sollten, sind zum Beispiel der effektive Jahreszins, die Höhe des Darlehens, die Laufzeit sowie die Höhe der monatlichen Raten. Weitere Faktoren können die Flexibilität bei der Tilgung oder mögliche Sondertilgungen sein. Ein Vergleich kann also helfen, Kosten zu sparen und die Finanzierung besser auf die individuellen Bedürfnisse abzustimmen. Doch wir bei Urbyo lassen dich nicht alleine bei der Suche. Dein:e Ansprechpartner:in geht für dich auf die Suche nach den besten Angeboten. Du musst dich dann nur noch entscheiden und auf deine Kreditzusage warten.

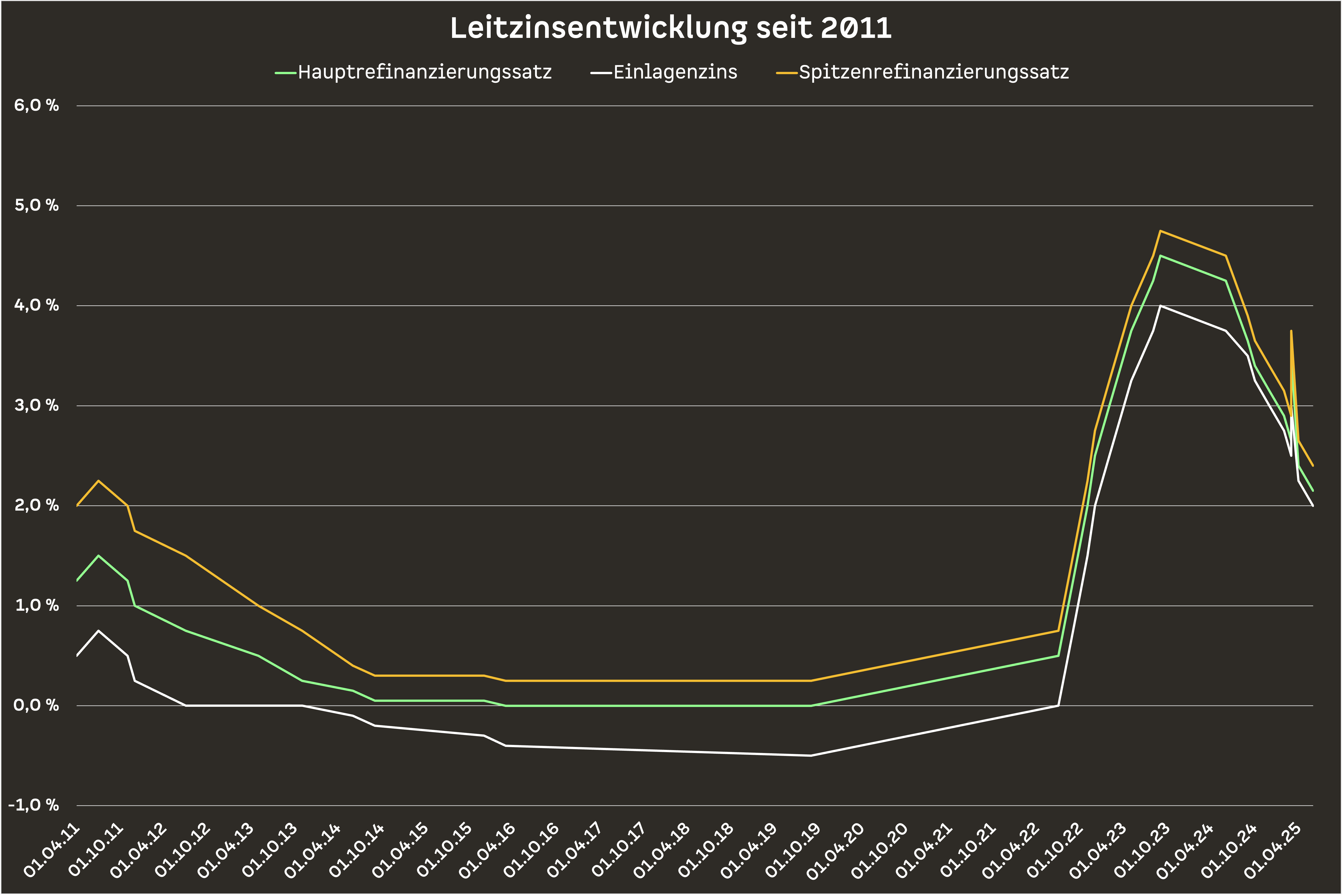

Aktuelle Zinsen und die Zinsentwicklung in der Inflation im Chart

Bei der Suche nach einer günstigen Finanzierung kommt es natürlich in erster Linie auf den Zinssatz an. Der ist von Bank zu Bank unterschiedlich und hängt beispielsweise auch davon ab, wieviel Eigenkapital du einsetzt. Aber er ist eben stark beeinflusst vom aktuellen Leitzins. Der ist inflationsbedingt zuletzt angestiegen. Das hat nach den Jahren der Niedrigzinsphase für viel Aufregung gesorgt.

Dass Immobilienfinanzierungen aktuell teurer sind, als noch vor einem oder zwei Jahren, ist isoliert betrachtet natürlich keine gute News. Denn ob du eine Immobilie als Kapitalanlage oder zur Eigennutzung kaufst: Du möchtest den bestmöglichen Deal. Aber genau da liegt auch eine Chance. In Zeiten gestiegener Zinsen ist es wieder möglich, über den Kaufpreis zu verhandeln. Das war jahrelang undenkbar.

Ist die beste Immobilienfinanzierung immer die günstigste?

Natürlich ist die beste Immobilienfinanzierung nicht immer automatisch die günstigste. Die Konditionen der Finanzierung spielen besonders bei der Kapitalanlage eine entscheidende Rolle. Denn die müssen zu dem passen, was du dir leisten kannst und haben einen entscheidenden Einfluss auf die Rendite. Aber die Finanzierung muss eben auch zu dir, deiner Situation und deinen Plänen in den nächsten Jahren passen. Achte deshalb auch auf Aspekte wie Sondertilgungen, Zinsbindungen oder Sonderkündigungsrecht.

Kreditrichtlinien & Voraussetzungen für Finanzierung von Wohnimmobilien

Kreditrichtlinien sind die Voraussetzungen, unter denen Banken deine Immobilienfinanzierung genehmigen. Es gibt ein paar Kreditvoaussetzungen, die du erfüllen musst.

Dazu gehören in erster Linie ein regelmäßiges Einkommen, um die monatlichen Raten zu bezahlen und eine gute Bonität, damit die Bank dir das Darlehen gewähren kann. Um das herauszubekommen, prüft die Bank in der Regel deine Schufa-Auskunft und deine Kreditwürdigkeit. Dein für die Finanzierung eigesetztes Eigenkapital, spielt ebenfalls eine Rolle. Je größer dein Eigenkapitalanteil ist, desto besser sind oft auch die Konditionen, die du bei der Immobilienfinanzierung bekommst. Zudem wird oft eine Absicherung gegen eventuelle Risiken verlangt, etwa durch eine Risikolebensversicherung oder eine Restschuldversicherung.

Damit du vor deiner Finanzierungsanfrage nicht den Überblick verlierst, kannst du dir einfach hier deine Checkliste runterladen. 👇

Hast du alle Unterlagen zusammen und erfüllst die wesentlichen Voraussetzungen, steht deiner Immobilienfinanzierung eigentlich nichts mehr im Wege.

Deinen Traum von der Immobilienfinanzierung mit Urbyo erfüllen

Manchmal platzt der Traum von der Immobilienfinanzierung, weil es am ausreichenden Vergleich unterschiedlicher Angebote oder Finanzierungsoptionen scheitert. Mit Urbyo passiert das nicht. Denn jetzt hast du einen ersten Überblick über die Immobilienfinanzierung und weißt, worauf du achten musst. Also Zeit, in die Details zu gehen. Da nimmt dich dein:e persönliche:r Ansprechpartner:in an die Hand, beantwortet dir alle Fragen und gemeinsam findet ihr die Perfect-Fit-Finanzierung, die zu dir und deinem Projekt passt. Dann bekommst du Angebote, entscheidest dich und lehnst dich zurück, bis die Kreditzusage kommt.